Als huurder hebt u zowel rechten als plichten. Lees hier welke regels u beschermen als huurder van een woning, en aan welke regels u zelf moet voldoen.

Als u een woning huurt als hoofdverblijfplaats, valt de huurovereenkomst onder de Woninghuurwet. De bepalingen van deze wet zijn van dwingend recht. Dat wil zeggen dat het huurcontract deze bepalingen moet volgen.

Huurprijs, EPC en onderhoudsattesten

Nog voor u het huurcontract ondertekent, hebt u als huurder recht op informatie. Wie een woning te huur aanbiedt, moet immers:

- de huurprijs en de gemeenschappelijke lasten vermelden,

- een energieprestatiecertificaat (EPC) voorleggen,

- de onderhoudsattesten van de centrale verwarming, boiler, schoorsteen … voorleggen.

Als het contract vraagt dat u als huurder bepaalde attesten periodiek moet voorleggen, kan u bij aanvang van het contract de laatste attesten opvragen.

Schriftelijke overeenkomst

Elke huurovereenkomst moet schriftelijk afgesloten worden. De overeenkomst vermeldt alle gegevens van verhuurder en huurder, en beschrijft kort het gehuurde goed. Niet alleen de gehuurde ruimtes, maar ook de tuin, het tuinhuis, de garage en de berging. Ook moeten er wettelijke bijlagen bij het contract. Modelcontracten vindt u op www.huurdersbond.be.

In goede staat bij start huurcontract

De huurder heeft bij de start van het huurcontract recht op een goed onderhouden woning. Dat betekent dat de verhuurder de nodige herstellingen en onderhoudswerken doet vooraleer de huurder in de woning trekt. Alleen veilige, gezonde en bewoonbare mogen verhuurd worden.

Recht op plaatsbeschrijving

De verplichte plaatsbeschrijving gebeurt wanneer de woning niet bewoond is, of tijdens de eerste maand van bewoning. De plaatsbeschrijving wordt op tegenspraak opgemaakt en is omstandig en gedetailleerd. De huurder en de verhuurder kunnen dit samen doen, of een onafhankelijke expert aanstellen. Beide partijen betalen dan elk de helft van zijn vergoeding.

Op het einde van de huur wordt de toestand van de woning vergeleken met deze beschreven in de plaatsbeschrijving. Voor beide partijen is het belangrijk om alle beschadigingen in detail op te nemen in de plaatsbeschrijving. De huurder moet de woning op het einde van het contract immers in dezelfde staat teruggeven.

Als u bij de plaatsbeschrijving gebreken vaststelt, dan meldt u deze best aangetekend aan de verhuurder. U vraagt ook dat de gebreken binnen een redelijke termijn hersteld worden.

Huurder betaalt huurwaarborg

Een huurwaarborg is niet wettelijk verplicht, maar is vaak opgenomen in een huurcontract. De wet voorziet twee mogelijkheden:

- Maximaal twee maanden huur, op een geblokkeerde rekening, op naam van de huurder.

- Maximaal drie maanden huur, gewaarborgd door de bank, al dan niet door een standaardcontract tussen een OCMW en een financiële instelling. De huurder betaalt maandelijks de waarborg af aan de bank, gedurende de huurperiode, maar tijdens een maximale termijn van drie jaar.

Maandelijkse huur

Uiteraard dient de huurder maandelijks stipt de huur te betalen. In het huurcontract komt u met de huurder overeen wanneer u de huur uiterlijk betaalt. Over de datum kunt u onderhandelen met de verhuurder zodat hij beter past bij uw persoonlijke situatie.

Voldoende meubelen en huisraad

De huurder is verplicht om voldoende meubelen en huisraad in de woning te plaatsen. Zo heeft de eigenaar iets om beslag op te leggen als de huurder de huur niet betaalt.

Meldingsplicht gebreken

Als u bepaalde gebreken vaststelt, meldt u deze zo spoedig mogelijk en bij voorkeur schriftelijk aan uw verhuurder. Wat de verhuurder niet weet kan hij immers niet verhelpen.

Werken toelaten

Als huurder bent u verplicht om dringende werken toe te laten. Dat zijn werken om problemen te herstellen die anders nog meer schade veroorzaken. Voor niet-dringende werken moet de verhuurder uw toestemming vragen. Denk bijvoorbeeld aan het vervangen van de badkamer terwijl u daar niet om gevraagd hebt. Dit is immers een inbreuk op het rustig huurgenot van de huurder.

Herstel van verborgen gebreken

Als er verborgen gebreken opduiken tijdens het huurcontract, moet de verhuurder deze oplossen. Een verborgen gebrek is bijvoorbeeld dat de zekering elke keer afspringt wanneer u de wasmachine aanzet.

Huurder houdt woning in goede staat

Als huurder bent u verplicht om de woning in goede staat te onderhouden. U moet dus zelf schoonmaken, verwarmen, verluchten en kleine onderhoudswerken doen. Bijvoorbeeld een lekkende kraan herstellen of een lamp vervangen. De verwarmingstoestellen laat u jaarlijks (mazout) of tweejaarlijks (aardgas) door een erkend technieker onderhouden. Een lijst van erkende techniekers vindt u op www.vea.be.

Samenwonen melden aan de eigenaar

Als u alleen woont, en u huwt of gaat wettelijk samenwonen, dan laat u dit best schriftelijk weten aan de verhuurder. Uw verhuurder kan u niet verbieden om samen te wonen of te huwen. Hij kan hiervoor evenmin een verhoging van de huurprijs opleggen. Onderverhuren mag niet zonder toestemming van de verhuurder. Onderverhuren is vaak in strijd met de stedenbouwkundige voorschriften.

Schade aan de huurwoning

Bij schade aan de huurwoning wordt vermoed dat de huurder aansprakelijk is. Dit is de zogenaamde huurdersaansprakelijkheid. Als huurder bent u ook verantwoordelijk voor schade aan de woning die veroorzaakt is door uw kinderen, de poetshulp, uw bezoekers …

Wanneer u kunt bewijzen dat u geen fout hebt gemaakt, bent u niet aansprakelijk. Dat kan bijvoorbeeld bij:

- een geval van overmacht (bijvoorbeeld een blikseminslag),

- een fout van een derde (bijvoorbeeld inbraak door derden),

- slechte toestand van een woning (bijvoorbeeld een kortsluiting),

- schade enkel ten gevolge van sleet, ouderdom of overmacht.

U kunt u voor deze huurdersaansprakelijkheid verzekeren met een brandverzekering. Een brandverzekering is niet wettelijk verplicht, maar ze kan wel een voorwaarde zijn in een huurcontract. Bijna 90% van de huurders heeft een woningverzekering afgesloten.

Enkel plotse en onvoorziene schade

Een brandverzekering vergoedt enkel plotse en onvoorziene schade in een reeks welomschreven situaties, zoals waterschade door een overgelopen bad of douche, uw kind dat bij het spelen een ruit breekt of de schade door een in brand gevlogen frietketel. Bij discussie met de verhuurder over uw aansprakelijkheid, kunt u rekenen op advies van uw makelaar.

Schade door sleet valt dus niet onder de brandverzekering. Evenmin als verfspatten op de vloerbekleding, een afgedraaide knop van de oven, loskomende deurstijlen, het afbreken van een marmeren keukenblad …

Schade aan de inboedel

Een brandverzekering vergoedt ook de schade aan de inhoud van uw huurwoning, dus aan uw eigen meubelen, kledij, televisietoestellen. Ook hier moet de oorzaak plots en onvoorzien zijn, bijvoorbeeld door een blikseminslag, een kortsluiting, een lekkende mazoutleiding of een gebarsten afvoerpijp.

Afstand van verhaal

Soms stellen verhuurders een huurovereenkomst voor met ‘afstand van verhaal’. Dat betekent dat de brandverzekering van de verhuurder alle schade aan het gebouw zelf vergoedt. Hij haalt dus geen verhaal bij u als huurder, ook al bent u aansprakelijk. Maar zelfs met ‘afstand van verhaal’, sluit u best nog een eigen brandverzekering af. Dit om uw inboedel te verzekeren, en om uw aansprakelijkheid ten opzichte van derden te verzekeren. Bijvoorbeeld als een brand veroorzaakt door uw persoonlijke spullen, schade aanbrengt bij de buren.

Recht op onveranderde woning

Tijdens de huur mag de verhuurder geen werken laten uitvoeren die het uitzicht en de vorm van de woning veranderen. Zonder uw akkoord mag hij bijvoorbeeld niet de garage afbreken of zonnepanelen plaatsen.

Aanpassing huur

De huurprijs mag jaarlijks geïndexeerd worden, tenzij het huurcontract dat verbiedt. Een herziening van de huurprijs mag elke drie jaar. Zowel de huurder als de verhuurder kunnen een herziening van de huurprijs vragen, maar enkel tussen de negende en de zesde maand voor het einde van elke driejarige periode. Als ze niet tot een akkoord komen, kan de vraag voorgelegd worden aan de vrederechter.

Bestemming van de huurwoning

Soms stelt een huurcontract dat u een woning enkel mag gebruiken om in te wonen. U mag in de loop van het huurcontract bijvoorbeeld geen dokterspraktijk openen in de huurwoning als die enkel voor een hoofdverblijfplaats bestemd is.

Recht op privacy

Zonder uw toestemming mag de verhuurder de huurwoning niet betreden. De verhuurder heeft wel het recht om één keer per jaar de huurwoning te bekijken, om te zien of u goed zorg draagt voor uw woning. Hij mag ook langskomen om dringende werken te doen die niet tot het einde van de huur kunnen worden uitgesteld. Hiervoor moet hij steeds op voorhand een afspraak met u maken. Ten slotte kan hij ook bezoekdagen en –uren met u afspreken als hij de woning wil verkopen of verhuren. Uiteraard kan dit enkel als de huurovereenkomst beëindigd wordt.

Als huurder huurovereenkomst opzeggen

Huurcontracten van korte duur, dus maximaal drie jaar, kunnen enkel worden opgezegd tegen de einddatum. Zowel de huurder als de verhuurder moeten daarbij een opzegtermijn van drie maanden respecteren. Een contract van korte duur kan eenmaal worden verlengd. De totale duur mag echter nooit meer dan drie jaar zijn. Als een kortlopend huurcontract niet opgezegd wordt tegen de einddatum, wordt het automatisch omgezet in een negenjarige huurovereenkomst met als begindatum de aanvang van het oorspronkelijke contract.

Bij een huurcontract van negen jaar of langer kan de huurder op gelijk welk moment, mits een vooropzeg van drie maanden, de huurovereenkomst opzeggen.

De schadevergoeding voor de vervroegde opzeg hangt af van wanneer de opzegtermijn eindigt en of het contract geregistreerd is vóór de opzeg:

- Tijdens het eerste jaar: drie maanden huur

- Tijdens het tweede jaar: twee maanden huur

- Tijdens het drie jaar: een maand huur

- Vanaf het vierde jaar: geen schadevergoeding

- Als de verhuurder de huurovereenkomst niet heeft geregistreerd voor u de opzeg betekent: geen schadevergoeding

Als verhuurder huurcontract opzeggen

Bij huurcontracten tot drie jaar is geen vooropzeg mogelijk. Bij langere huurovereenkomsten is een opzeg door de verhuurder mogelijk:

- Elke drie jaar, mits een vooropzeg van zes maanden en mits betaling van een vergoeding gelijk aan negen maanden (eerste drie jaar) of zes maanden (tegen einde van het zesde jaar).

- Als de verhuurder zelf of een familielid het pand gaat betrekken mits een opzegtermijn van zes maanden. Het opzegmotief moet binnen een jaar na het verstrijken van de opzeg en gedurende twee jaar worden uitgevoerd.

- Als de verhuurder grote werken laat uitvoeren, mits een vooropzeg van zes maanden, en slechts elke driejarige periode. De werken dienen aan een aantal voorwaarden te voldoen. Ze moeten binnen zes maanden na het einde van de opzegtermijn beginnen en binnen 24 maanden eindigen.

Wanneer de verhuurder zijn motief niet tijdig uitvoert zonder goede reden, heeft de huurder recht op achttien maanden huur.

Wordt een negenjarige huurovereenkomst niet opgezegd tegen einddatum dan loopt deze aan dezelfde voorwaarden verder.

Vraag advies aan uw makelaar

Meer info over de rechten en de plichten van een huurder vindt u op www.huurdersbond.be.

Bron: http://www.vivium.be

Via je kredietkaart

Via je kredietkaart Sinds 1 januari 2014 wordt het gebruik van de applicatie WebDIV verplicht en dit telkens wanneer de mogelijkheid hiertoe bestaat. Meer informatie hierover vindt u in het KB van 12 juli 2013.

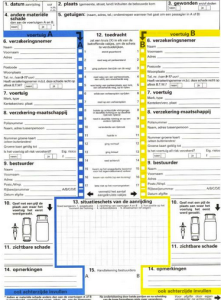

Sinds 1 januari 2014 wordt het gebruik van de applicatie WebDIV verplicht en dit telkens wanneer de mogelijkheid hiertoe bestaat. Meer informatie hierover vindt u in het KB van 12 juli 2013. Na een auto-ongeval is een goed ingevuld aanrijdingsformulier de eerste stap naar een snelle schaderegeling. Deze 30 tips helpen u om een aanrijdingsformulier correct en volledig in te vullen.

Na een auto-ongeval is een goed ingevuld aanrijdingsformulier de eerste stap naar een snelle schaderegeling. Deze 30 tips helpen u om een aanrijdingsformulier correct en volledig in te vullen.

Vanaf 30 juni 2014 gaat het nieuwe oldtimerstatuut in voege voor motor- en bromfietsen. Tot dan geldt voor motoren en bromfietsen nog steeds het oude statuut. Daarbij mogen deze voertuigen slechts uitzonderlijk op de openbare weg gebruikt worden voor proefritten binnen een straal van 25 km, tussen zonsopgang en -ondergang, en in het kader van een behoorlijk toegelaten manifestatie of om zich naar deze manifestatie te begeven.

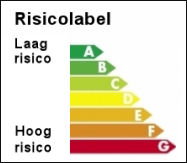

Vanaf 30 juni 2014 gaat het nieuwe oldtimerstatuut in voege voor motor- en bromfietsen. Tot dan geldt voor motoren en bromfietsen nog steeds het oude statuut. Daarbij mogen deze voertuigen slechts uitzonderlijk op de openbare weg gebruikt worden voor proefritten binnen een straal van 25 km, tussen zonsopgang en -ondergang, en in het kader van een behoorlijk toegelaten manifestatie of om zich naar deze manifestatie te begeven. Financiële producten die in België gecommercialiseerd worden aan niet-professionele cliënten, krijgen vanaf 12 juni 2015 een gestandaardiseerd risicolabel. De technische vereisten van dit risicolabel zijn vastgelegd in een reglement van de Autoriteit voor Financiële Diensten en Markten (FSMA). Dit reglement werd goedgekeurd via een koninklijk besluit dat gepubliceerd werd in het Belgisch Staatsblad.

Financiële producten die in België gecommercialiseerd worden aan niet-professionele cliënten, krijgen vanaf 12 juni 2015 een gestandaardiseerd risicolabel. De technische vereisten van dit risicolabel zijn vastgelegd in een reglement van de Autoriteit voor Financiële Diensten en Markten (FSMA). Dit reglement werd goedgekeurd via een koninklijk besluit dat gepubliceerd werd in het Belgisch Staatsblad. De uitzonderlijke weersomstandigheden van 7 en 8 juni hebben ernstige hagelschade aangericht aan heel wat voertuigen, woningen en bedrijven. Heeft u schade geleden? We doen er alles aan om uw zo goed en zo snel mogelijk te helpen.

De uitzonderlijke weersomstandigheden van 7 en 8 juni hebben ernstige hagelschade aangericht aan heel wat voertuigen, woningen en bedrijven. Heeft u schade geleden? We doen er alles aan om uw zo goed en zo snel mogelijk te helpen. De dekkingen en wettelijke contractuele bepalingen zijn bij wet vastgesteld en dus overal dezelfde. Dit wil niet zeggen dat de service en bijkomende voordelen overal dezelfde zijn. Verzekeraars spelen hierop in en geven voordelen als levenslang behoud bonus malus graad, gratis bijstand na ongeval, derde betaler systeem na ongeval,… Een goedkope premie is dus zeker niet altijd een betere koop. Leg zeker de voorwaarden naast elkaar en niet enkel de premie!

De dekkingen en wettelijke contractuele bepalingen zijn bij wet vastgesteld en dus overal dezelfde. Dit wil niet zeggen dat de service en bijkomende voordelen overal dezelfde zijn. Verzekeraars spelen hierop in en geven voordelen als levenslang behoud bonus malus graad, gratis bijstand na ongeval, derde betaler systeem na ongeval,… Een goedkope premie is dus zeker niet altijd een betere koop. Leg zeker de voorwaarden naast elkaar en niet enkel de premie!